フリーランスの皆さん、確定申告の季節が近づくと「今年もか…」と頭を抱えていませんか?

特に初めての確定申告や、今まで白色申告だった方は、青色申告の「難しそう」「面倒」といったイメージから、なかなか手が出しにくいかもしれません。

でも、ちょっと待ってください!

フリーランスにとって、青色申告は「最強の節税ワザ」なんです!

まずは【前編】として、確定申告の基本から青色申告のメリットについて、フリーランスが知っておくべきメリットを解説します。

これを読めば、あなたの青色申告へのハードルがグッと下がるはず!

< 目次 >

1.確定申告って、なに?フリーランスが知るべき基礎知識

・確定申告には2つの種類がある!

・青色申告は誰でもできるの?

・事業所得と雑所得の違い

2.青色申告が断然お得!5つの大きなメリットを解説

・青色申告特別控除

・給与所得と損益通算できる

・最長3年まで赤字を繰り越せる

・少額減価償却資産の特例が受けられる

・従属者への給与を経費にできる

まとめ

1.確定申告って、なに?:フリーランスが知るべき基礎知識

まず、確定申告の基本からおさらいしましょう。

確定申告とは、1月1日から12月31日までの1年間の所得を計算し、所得税を税務署に申告・納税する手続きのことです。

会社員は会社が「年末調整」をしてくれますが、フリーランスは自分自身で行う必要があります。

確定申告には2つの種類がある!

確定申告には、「白色申告」と「青色申告」の2種類があります。

● 白色申告

特徴:事前の申請は不要で、帳簿付けも比較的シンプル。

メリット:手続きが簡単で、気軽に始められます。

デメリット:青色申告のような特別な節税メリットは一切ありません。

● 青色申告

特徴:事前に税務署への申請が必要で、帳簿付けは「複式簿記」という少し専門的な方法が原則。

メリット:後述する強力な節税メリットが多数あります。

デメリット:事前準備や日々の記帳が必要ですが、会計ソフトを使えば簿記の知識がなくても簡単にできます。

「複式簿記」と聞くと身構えてしまうかもしれませんが、ご安心ください。

最近の会計ソフトは、銀行口座やクレジットカードと連携して自動で取引を仕分けしてくれたり、簡単な入力で帳簿を作成してくれる機能が充実しています。

簿記の専門知識がなくても、誰でも簡単に青色申告ができる時代なのです。

青色申告は誰でもできるの?

青色申告ができるのは、「事業所得」「不動産所得」「山林所得」のいずれかがある人です。

フリーランスの場合、個人事業主として業務委託で仕事を受けている人(=事業所得がある人)が該当します。

アルバイトや派遣で「給与所得」しかない場合は、青色申告はできません。

💡ここがポイント!「事業所得」と「雑所得」の違い

フリーランスが最も悩むのが、自分の所得が「事業所得」に当たるのか、それとも「雑所得」(副業や単発の仕事で得た所得など)に当たるのかという点です。青色申告のメリットを受けるためには、事業所得と認められる必要があります。

判断のポイントは以下の通りです。

- 独立性:自分の名前で仕事をしているか

- 継続性:定期的に収入を得ているか

- 営利性:利益を出そうとしているか

- 社会的な事業性:客観的に見て事業と認められるか

これらの要素を総合的に判断して、税務署が「事業」と認めるかどうかが決まります。たとえ副業であっても、きちんと事業として活動し、帳簿をつけて管理していれば、「事業所得」として認められます。

2.青色申告が断然お得!5つの大きなメリットを解説

青色申告には、フリーランスの税金負担を大きく減らす5つのメリットがあります。

- 青色申告特別控除が使える

- 給与所得と損益通算できる

- 最長3年まで赤字を繰り越せる

- 少額減価償却資産の特例が受けられる

- 従属者への給与を経費にできる

① 最大65万円も所得を減らせる!「青色申告特別控除」

青色申告の最大のメリットは、「青色申告特別控除」が使えることです。

これにより、所得を最大65万円も減らすことができます。

所得が減れば、その分かかる税金も少なくなります。

- 最大65万円控除:複式簿記で帳簿をつけ、e-Tax(電子申告)または電子帳簿保存を利用した場合。

- 55万円控除:複式簿記で帳簿をつけ、書面で申告した場合。

- 10万円控除:簡易な帳簿付け(単式簿記)の場合。

「複式簿記は難しそう…」と感じるかもしれませんが、会計ソフトを使えば、日々の取引を入力するだけで自動的に複式簿記の帳簿が作成されるので、簿記の知識がなくても大丈夫です。

【例】年間所得が400万円の場合

もし青色申告特別控除(65万円)を使えば、あなたの所得は「400万円 65万円 = 335万円」として計算されます。

これよって、所得税は約13万円(※所得税率20%の場合)、住民税は約6.5万円(※住民税率10%の場合)も安くなり、合計で約20万円の節税につながります!

② 「損益通算」で税金が安くなる!

損益通算とは、複数の収入源がある場合に、一方の赤字をもう一方の黒字と相殺できる方法です。

「会社員として働きながら副業をしている」「アルバイトとフリーランス両方の収入がある」といった方に特におすすめのメリットです。

【例】給与所得と副業の事業所得がある場合

会社からの給与所得:400万円

副業の事業所得:売上100万円 ー 経費150万円 = ー50万円(赤字)

この場合、副業で出た50万円の赤字を給与所得の400万円から差し引くことができます。

合計所得:400万円 ー 50万円 = 350万円

このように、合計所得が350万円となり、この金額に基づいて所得税が計算されます。

もし損益通算をしなければ400万円に対して税金がかかるところを、350万円に減らすことで、税金負担を軽くすることができます。

③ 赤字を3年間繰り越せる!

事業を始めたばかりの頃は、なかなか利益が出ずに赤字になることもありますよね。

青色申告なら、その赤字を最長3年間繰り越して、翌年以降に出た黒字と相殺できます。

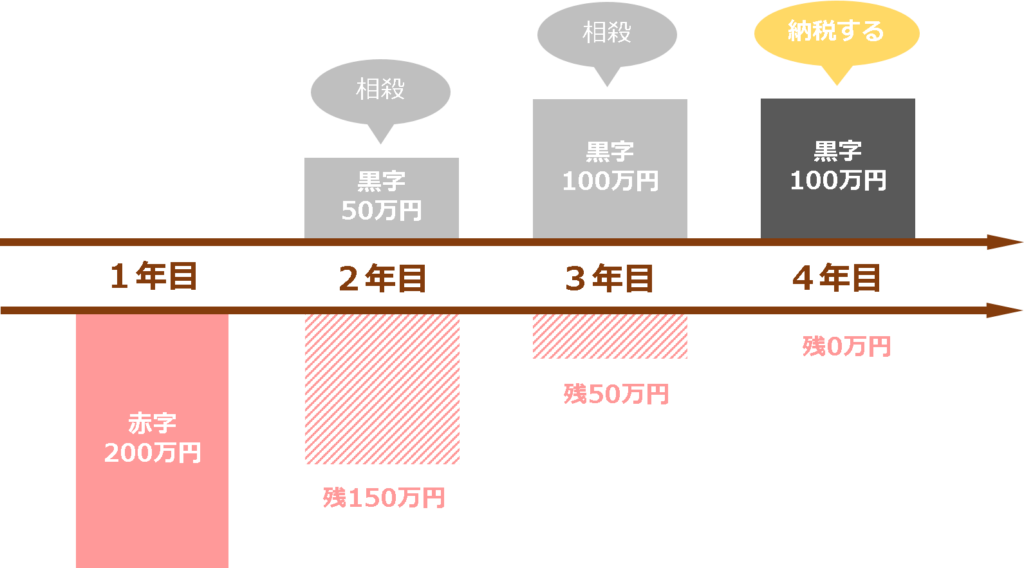

【例】1年目に200万円の赤字が出た場合

1年目:200万円の赤字

2年目:翌年の利益が50万円の場合、1年目の赤字と相殺して「50万円 200万円 = -150万円」 所得が-150万円=所得がないので税金がかからない

3年目:翌年の利益が100万円の場合、残りの赤字と相殺して「100万円 150万円 = -50万円」 所得は-50万円=この年も所得がないので税金はかからない

4年目:翌年の利益が150万円の場合、残りの赤字と相殺して「150万円 50万円 = +100万円」 所得は100万円=この100万円に対して税金がかかる

このように、赤字が出ても税金を納める必要がなくなる期間を延ばし、将来の税金負担を減らすことができます。

④ 30万円未満の備品は一気に経費にできる!

事業で使うパソコンや機材などの「減価償却資産」は、通常10万円以上のものは何年かに分けて経費に計上しなければなりません。

しかし、青色申告者が使える「少額減価償却資産の特例」を使えば、10万円以上30万円未満のものを購入した場合、その年に全額を経費に計上できます!

【例】20万円のパソコンを買った場合

通常は数年に分けて経費にする必要がありますが、この特例を使えば、買った年に20万円全額を経費として計上できます。

これは、売上が多く出た年に、この特例を活用して一気に経費を増やすことで、所得を減らし、税金を節約するのに非常に役立ちます。

⑤ 家族に支払う給料も経費にできる!

個人事業主が家族に仕事を手伝ってもらっている場合、「青色事業専従者給与」として、その家族に支払う給料を経費として計上できます。

これにより、事業の利益から給料分を差し引けるため、税金を計算する際の所得を減らすことができます。

ただし、この制度を利用するにはいくつかの条件があります。

- 家族が実際に事業を手伝っていること

- 家族が他に本業を持っていないこと

- 事前に「青色事業専従者給与に関する届出書」を税務署に提出すること

家族に事業を手伝ってもらう機会は少ないかもしれませんが、条件が合えば有効な節税対策になります。

まとめ

青色申告は、フリーランスにとって非常に有利な制度です。

事前の準備や日々の記帳は必要ですが、会計ソフトなどを活用することで、比較的簡単に手続きを進めることができます。

青色申告を正しく理解し、最大限に活用することで、節税効果を高めましょう。

次回【後編】では、青色申告を始めるための具体的な手続きについて解説します。お楽しみに!